Który kredyt jest tańszy w CHF czy PLN?

W oczekiwaniu na referendum w Szwajcarii w zakresie rezerw złota i w efekcie wpływu decyzji Helwetów na wartość szwajcarskiej waluty, sprawdzamy, jak przez ostatnie lata kształtowała się rata kredytu we franku szwajcarskim w stosunku do raty tego samego kredytu w polskiej walucie.

Kredytobiorcy zadłużeni w szwajcarskiej walucie są obecnie niewątpliwie w trudnej sytuacji. Przede wszystkim, dlatego, że w wielu przypadkach ze względu na osłabienie złotego, aktualne saldo zadłużenia znaczenie przewyższa kwotę zaciąganego kredytu i to pomimo ponad 6 lat spłacania rat kredytowych.

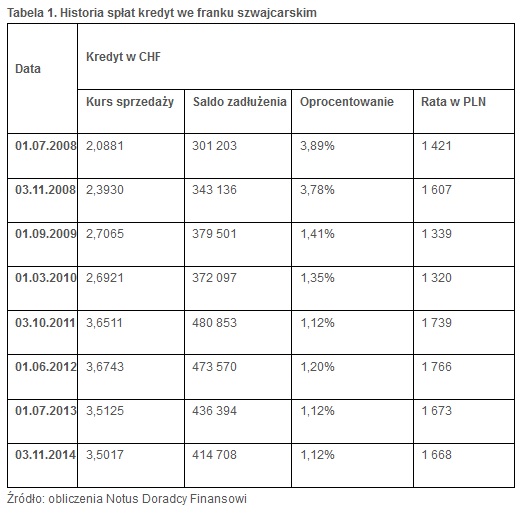

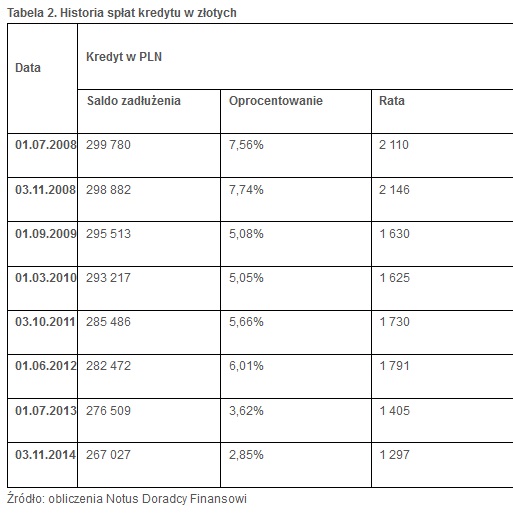

Sprawdziliśmy, jak przez ponad 6 lat, czyli od czerwca 2008 roku, kształtowała się wysokość raty kredytu zaciągniętego w CHF i w PLN. To w tym okresie kurs CHF/PLN spadł poniżej 2 złotych i właśnie osoby, które wówczas się zadłużyły są w najtrudniejszej sytuacji. Dla porównania w zestawieniu uwzględniono także kredyt w naszej rodzimej walucie zaciągnięty w tym samym momencie.

Kredyt w CHF – było tanio, jest drożej

Analizując 6,5 roku spłaty obu kredytów należy zwrócić uwagę na wiele elementów. Istotna jest nie tylko rata kredytu, ale także łączna kwota zapłaconych rat i wysokość aktualnego zadłużenia. Osoby spłacające kredyt w CHF, w wysokości 300 tysięcy złotych, zaciągnięty na 30 lat, początkowo rozpoczynały spłatę kredytu od raty na poziomie 1421 złotych. Mimo iż złoty osłabił się, między innymi w stosunku do franka szwajcarskiego, to raty kredytów wzrosły nieznacznie. W drugiej połowie 2009 roku i na początku 2010 roku, miesięczne płatności były nawet niższe niż w początkowym okresie spłaty. Ta korzystna zmiana wynikała ze spadku oprocentowania kredytu. W okresie od połowy 2008 roku do końca 2009 roku, Libor 3-miesięczny decydujący o oprocentowaniu kredytów, spadł z poziomu 2,79% do 0,25%.

Przełożyło się to na znaczne obniżenie kosztów kredytu i zniwelowało wysoki kurs franka szwajcarskiego. W kolejnych latach, kiedy to złoty dalej się osłabiał względem szwajcarskiej waluty, rata kredytu przekroczyła 1650 złotych i na tym poziomie utrzymuje się od ponad 3 lat. Warto odnotować także krótkotrwały wzrost raty do 1720 – 1760 złotych na przełomie 2011 i 2012 roku, kiedy to kurs CHF/PLN przekroczył poziom 3,65. Dzisiaj kredytobiorcy zadłużeni w CHF płacą ratę około 1670 złotych. W całym okresie spłaty, od czerwca 2008 roku średnia rata wyniosła 1555 złotych. W ciągu 6,5 roku spłat,y w sumie do banku wpłacono niespełna 120 tysięcy odsetek i kapitału.

Kredyt w PLN – niższe raty, ale koszty ciągle wyższe

W nieco odmiennej sytuacji są kredytobiorcy, którzy zdecydowali się na zaciągnięcie kredytu w naszej rodzimej walucie. Te osoby „startowały” w czerwcu 2008 roku z bardzo wysoką ratą na poziomie 2110 złotych. Były to raty wyższe o prawie 50 procent, niż płatności osób decydujących się na kredyt we franku szwajcarskim. Początkowo, do końca 2008 roku rata kredytu oscylowała wokół 2 tysięcy złotych. Dopiero spadek Wiboru w 2009 roku, spowodował obniżenie oprocentowania i w konsekwencji także niższe raty. Warto jednak zwrócić uwagę, że wbrew obiegowym opiniom, raty w rodzimej walucie wcale nie spadały przez cały okres. Rok 2011 i połowa 2012 roku, to czas wzrostu miesięcznych obciążeń. W roku 2012, mimo iż w stosunku do początkowego okresu z 2008 roku, płatności uległy znacznemu obniżeniu, rata kredytu w PLN była ciągle wyższa od najwyższych rat, której kiedykolwiek płaciły osoby zadłużone w CHF. Przypomnijmy, że maksimum płatności w CHF, to 1766 złotych w czerwcu 2012 roku. Tymczasem raty na tym poziomie osoby zadłużone w PLN musiały płacić jeszcze w 2011 i 2012 roku. Duży oddech w miesięcznych obciążeniach nastąpił dopiero w 2013 roku, po cyklu obniżek stóp procentowych dokonanych przez Radę Polityki Pieniężnej, kiedy to rata kredytu w PLN stała się niższa od raty w CHF w lutym 2013 roku. Przez cały okres od czerwca 2008 roku do lutego 2013 roku, kredyt w PLN był kredytem z wyższą, czasami nawet o kilkadziesiąt procent ratą w porównaniu do raty tego samego kredytu w CHF. Aktualnie, w listopadzie 2014 roku rata kredytu w złotych wynosi 1296 złotych i jest niższa o 22 procent od tej w CHF. Jednak analizując cały okres spłaty, warto zwrócić uwagę, że spłacający kredyt w PLN przez 6,5 roku wpłacili do banku 126 tysięcy złotych, czyli prawie 6 procent więcej niż zadłużeni w CHF. Średnia rata kredytu w PLN wyniosła 1637 złotych, czyli ponad 80 złotych więcej niż w CHF. Warto także zwrócić uwagę, że na 77 zapłaconych rat, aż 30 rat kredytu w PLN było wyższych od raty, jaką aktualnie płacą zadłużeni w CHF, przy bieżącym kursie na poziomie 3,51 złotego.

Kto dzisiaj może spłacić kredyt?

Pomimo iż osoby spłacające kredyt w CHF, wbrew pozorom wcale nie zapłaciły więcej niż zadłużeni w PLN, to przegrywają one w jednym bardzo istotnym obszarze. Z uwagi na osłabienie złotego, aktualne saldo zadłużenia znaczenie przewyższa kwotę zaciąganego kredytu i to pomimo ponad 6 lat spłacania rat kredytowych. Zadłużeni w CHF, jeśli chcieliby całkowicie spłacić dzisiaj swoje zobowiązanie musieliby zapłacić 414 tysięcy złotych. Osoby, które wybrały kredyt w PLN dzisiaj do spłaty mają 267 tysięcy złotych.

Referendum w Szwajcarii – czarny scenariusz?

Polscy kredytobiorcy, spłacający kredyty mieszkaniowe zaciągnięte we franku szwajcarskim, będą bacznie obserwować wyniki referendum w Szwajcarii, które odbędzie się 30 listopada. Tego dnia Helweci zdecydują, czy wpłyną na decyzję swojego banku centralnego i przywrócą zadecydują o zwiększeniu rezerw złota. W związku z tym, część analityków prognozuje dalsze umocnienie franka szwajcarskiego, w tym wobec euro, co w konsekwencji będzie oznaczać osłabienie naszej waluty. Jak zatem zmieniłby się raty kredytów i saldo zadłużenia w przypadku tej niekorzystnej zmiany? Jeśli kurs CHF/PLN osiągnąłby poziom 3,80, wówczas rata kredytu wzrośnie do 1810 złotych, a saldo zadłużenia do 450 tysięcy złotych. W przypadku osłabienia złotego do 4 złotych rata wzrośnie do 1902 złotych, a zadłużenie do 472 tysięcy złotych. Wzrosty miesięcznych obciążeń będą z pewnością odczuwalne.

Michał Krajkowski

Główny Analityk, Notus Doradcy Finansowi

Może to Ci się spodoba

2015 rokiem zmian dla kredytobiorców

W nowym roku kredytobiorcy muszą liczyć się z istotnymi zmianami. Wśród nich, zgodnie z zaleceniami Komisji Nadzoru Finansowego, zmienia się minimalna wysokość wkładu własnego oraz strategia prowadzenia działalności w obszarze

Kto może ubiegać się o kredyt technologiczny?

Obecnie wiele przedsiębiorstw stawia na rozwój, kupno nowszego sprzętu i wprowadza nowoczesne technologie. To naprawdę przydatne i korzystne rozwiązanie, gdyż poprawia funkcjonowanie przedsiębiorstwa oraz buduje możliwości. Należy wiedzieć, że ceny

Kredyt w miesiąc? Mało realne

Czy można uzyskać kredyt w miesiąc? Teoretycznie to możliwe, ale w praktyce trwa to znacznie dłużej. Przeciętnie od złożenia wniosku do podpisania umowy kredytowej należy czekać około 5 tygodni. Świadomość

Wszystko o kredytach studenckich

O kredytach studenckich zrobiło się głośno kilka lat temu, kiedy największe banki wyszły z taką propozycją i zaoferowały bardzo korzystne warunki spłaty. Są przede wszystkim dopasowane do potrzeb i możliwości

Czym charakteryzuje się kredyt odnawialny?

Wszyscy, którzy posiadają konto oszczędnościowe mogą skorzystać z wielu produktów, które oferuje bank. Wśród nich znajduje się kredyt odnawialny. Jest on dostępny po wykonaniu kilku najważniejszych warunków. Co zrobić, aby

Wszystko o kredycie odnawialnym

Osoby, które posiadają konto oszczędnościowe mogą wybrać jeden z wielu produktów, które reklamuje bank. Wśród nich znajduje się kredyt odnawialny. Można go uzyskać po spełnieniu kilku najważniejszych warunków. Co zrobić,